Detecção de Fraudes Bancárias com Machine Learning e Análise em Tempo Real na AWS

O setor de finanças enfrenta uma batalha constante contra fraudes financeiras. Com o aumento das transações online, mobile banking e métodos de pagamento digitais, o risco de atividades fraudulentas cresceu exponencialmente.

Para combater essa ameaça em constante evolução, os bancos estão recorrendo a tecnologias modernas na nuvem, especificamente usando aprendizado de máquina para complementar o mecanismo de regras e melhorar e fortalecer suas capacidades de detecção de fraudes.

Neste artigo, vamos explorar como os bancos estão aproveitando a cloud da Amazon Web Services (AWS) e o machine learning para modernizar suas capacidades antifraudes e de controle de conta. Destacaremos os benefícios que eles oferecem para criar um ambiente financeiro mais seguro para os clientes.

Antes de falarmos mais sobre a nuvem e os serviços da AWS, vamos dar uma rápida olhada nos tipos de fraudes que ela ajudará a detectar.

Fraudes de Tomadas de Contas

Fraudes de tomadas de contas (ATOs) no setor bancário referem-se a um tipo de crime cibernético onde fraudadores ganham acesso não autorizado à conta de um cliente. Os criminosos utilizam credenciais de login roubadas ou exploram vulnerabilidades de segurança. Uma vez dentro da conta, eles podem manipular fundos, fazer transações não autorizadas e acessar informações sensíveis.

A fraude de ATO é uma ameaça grave tanto para os bancos quanto para seus clientes, pois compromete a segurança financeira e pode levar a perdas de quantias significativas em dinheiro.

Fraude Contra Lavagem de Dinheiro

Fraude contra lavagem de dinheiro (AML) no setor bancário refere-se a atividades criminosas onde indivíduos ou entidades tentam disfarçar as origens ilícitas de fundos através do sistema financeiro.

Os criminosos exploram os bancos para converter lucros ilegais em ativos aparentemente legítimos.

Os bancos são obrigados a implementar medidas robustas de AML para detectar e prevenir tais atividades fraudulentas. Isso inclui uma diligência rigorosa do cliente, monitoramento contínuo de transações e relatórios de atividades suspeitas às autoridades reguladoras.

A fraude de AML representa riscos significativos para o setor financeiro, pois permite que criminosos financiem o terrorismo, o tráfico de drogas e outras atividades ilícitas, exigindo vigilância constante e medidas proativas por parte dos bancos para combatê-la.

Detecção e Gerenciamento de Fraudes

No segmento bancário, uma solução abrangente de detecção e gerenciamento de fraudes é essencial para proteger as instituições financeiras, seus clientes e o ecossistema financeiro como um todo contra a crescente ameaça de fraudes.

O uso de uma combinação de tecnologias avançadas como aprendizado de máquina, análise de fraudes em tempo real usando capacidades de regras de negócio e uma abordagem proativa pode ajudar a garantir o mais alto nível de segurança e confiança no setor bancário.

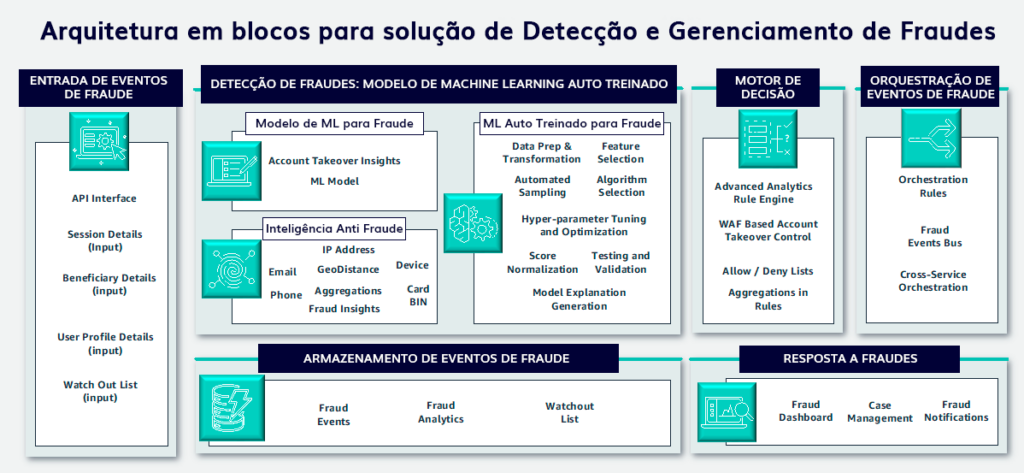

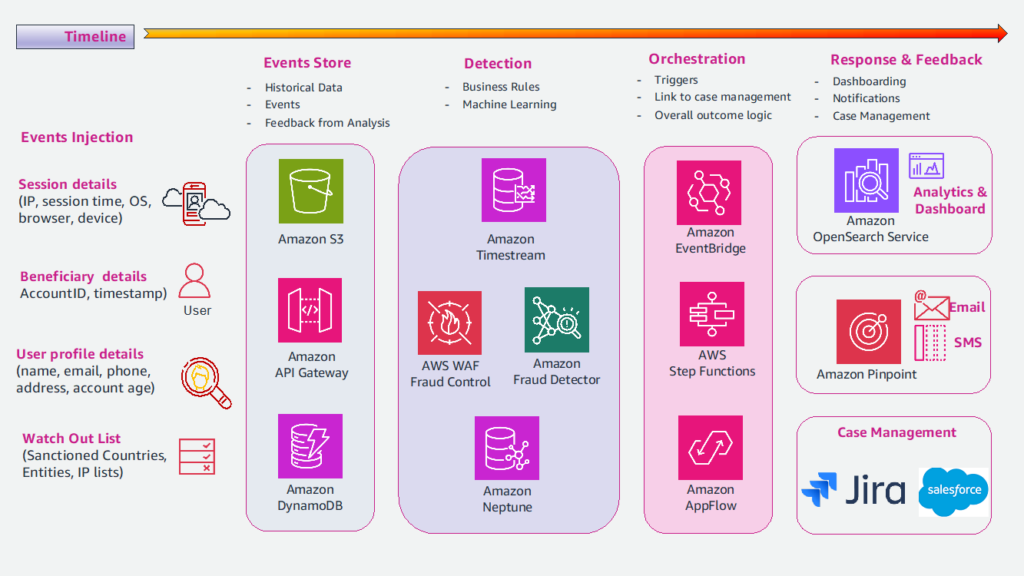

A seguir, apresentamos uma abordagem modular de arquitetura orientada a eventos para detecção de fraudes e gerenciamento de fraudes nos canais digitais de um banco (Figura 1).

Essa abordagem consiste em múltiplos blocos independentes que possibilitam diferentes capacidades para construir requisitos de detecção e gerenciamento de fraudes de ponta a ponta. Isso oferece flexibilidade na arquitetura e permite que o banco expanda o escopo da plataforma de fraudes de forma contínua para necessidades futuras.

Entrada de Eventos de Fraude:

Este bloco suporta a ingestão contínua em tempo real de detalhes de eventos de fraude para a solução, a fim de armazenar e avaliá-los. Isso inclui detalhes do evento, detalhes da sessão, detalhes do perfil do usuário, detalhes do beneficiário, informações da lista de observação e outros detalhes necessários.

Armazenamento de Eventos de Fraude:

O objetivo deste bloco é armazenar de forma segura e confiável os detalhes do evento em repositórios de dados. Por sua vez, eles possibilitam operações de leitura e escrita de alta performance. Ele atende às necessidades de processamento de eventos de fraude e análises, facilitando o acesso aos dados em tempo real.

Detecção de Fraudes – Modelo de Machine Learning Auto Treinado e Motor de Decisão:

Estes blocos implementam modelos de aprendizado de máquina e análises em tempo real, alimentados pelo bloco do Motor de Decisão para detectar fraudes de forma mais eficaz.

Eles fornecem modelos de aprendizado de máquina (ML) pré-construídos que automatizam a seleção e a orquestração de processos para produzir um modelo de ML preciso. Também permitem implementar funcionalidades de regras de negócio próprias ou criar novas regras para dar suporte aos requisitos de detecção de fraudes específicos da empresa.

Orquestração de Eventos de Fraude:

Este bloco orquestra o processamento avançado de eventos de fraude usando serviços de aprendizado de máquina e serviços analíticos específicos, publicando os resultados da avaliação de fraude em um barramento de eventos de fraude.

Resposta a Fraudes:

Após a detecção de fraudes usando machine learning e regras de negócio, este bloco suporta a integração com vários canais para tomar as medidas apropriadas.

Visão Geral da Solução

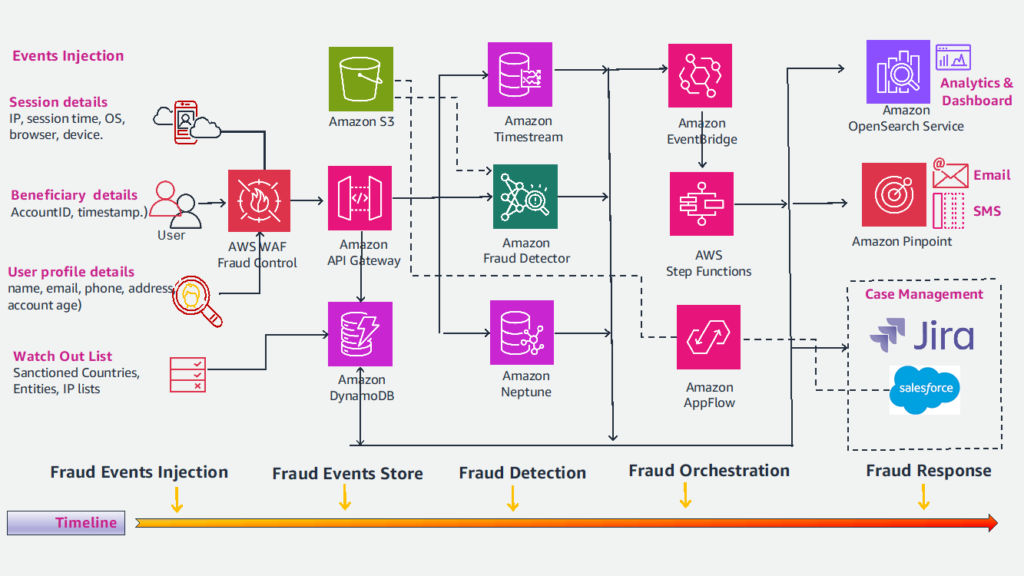

A seguinte solução oferece uma plataforma escalável e segura, alimentada por serviços nativos da nuvem e serverless, para ajudar os bancos a construir sua arquitetura de detecção de fraudes na AWS.

Conforme mostrado na Figura 2, a solução consiste em serviços serverless da AWS que mapeiam as fases da arquitetura de blocos para detecção e gerenciamento de fraudes descritos na Figura 1.

Na seção a seguir, você confere os serviços AWS usados para construir um fluxo de trabalho de ponta a ponta para detecção de fraudes de tomada de conta e requisitos contra lavagem de dinheiro.

Os principais serviços AWS utilizados nesta arquitetura são:

- Amazon Fraud Detector e AWS WAF Fraud Control para detecção de tomada de conta;

- Amazon Timestream para detecção de fraudes baseada em regras;

- E Amazon Neptune para AML.

Os outros serviços são usados para construir fluxos de trabalho de detecção e gerenciamento de fraudes de ponta a ponta.

Recursos de Detecção de Fraudes com Mapeamento de Serviços AWS

Injeção de Eventos

Integração de API:

- Amazon API Gateway

- AWS Lambda

Armazenamento de Eventos

Banco de Dados de Eventos de Fraude:

- Amazon DynamoDB

Armazenamento de Conjunto de Dados de Treinamento de Eventos de Fraude:

- Amazon Simple Storage Service (Amazon S3)

Detecção de Fraudes

Detecção de Fraudes de Tomada de Conta:

- Amazon Fraud Detector (Detecção de fraudes baseada em aprendizado de máquina)

- AWS WAF Fraud Control (Detecção de fraudes em nível de rede)

- Amazon Timestream (para implementar regras de negócio: análise baseada em tempo)

Detecção de Fraudes Contra Lavagem de Dinheiro:

- Amazon Neptune

Orquestração de Detecção de Fraudes

Barramento de Eventos de Fraude:

- Amazon EventBridge

Fluxo de Trabalho de Eventos de Fraude:

- AWS Step Functions

- AWS Lambda

Resposta à Detecção de Fraudes

Gerenciamento de Casos:

- Produtos do AWS Marketplace: Salesforce, Jira, Zendesk e mais

Notificações por Email/SMS:

- Amazon Pinpoint

Análises de Fraudes:

- Amazon OpenSearch Service

Painel de Controle de Fraudes:

- Amazon QuickSight

Considerações Arquiteturais

A arquitetura da plataforma é baseada em tecnologias sem servidor e ajuda você a passar mais rapidamente de uma ideia para a implementação, adaptar em escala, construir melhores aplicativos e reduzir seus custos.

Passar de uma ideia para a implementação mais rapidamente: Elimine a sobrecarga operacional para que suas equipes possam lançar rapidamente, obter feedback e iterar para chegar ao mercado de forma mais ágil.

Adaptar em escala: Utilize tecnologia que é auto escalável (para cima ou para baixo) para corresponder às demandas, para que você possa se adaptar às necessidades do seu cliente mais rápido do que nunca.

Construir melhores aplicativos: As aplicações sem servidor têm integrações de serviços incorporadas, permitindo que você se concentre na construção de sua aplicação em vez de configurá-la.

Reduzir seus custos: Com um modelo de faturamento de taxas de serviço pay-as-you-go, a utilização de recursos é otimizada automaticamente.

Amazon Fraud Detector – Detecte Fraudes Online mais rápido com Machine Learning

O Amazon Fraud Detector utiliza aprendizado de máquina e os mais de 20 anos de expertise da AWS em detecção de fraudes para identificar automaticamente atividades online potencialmente fraudulentas.

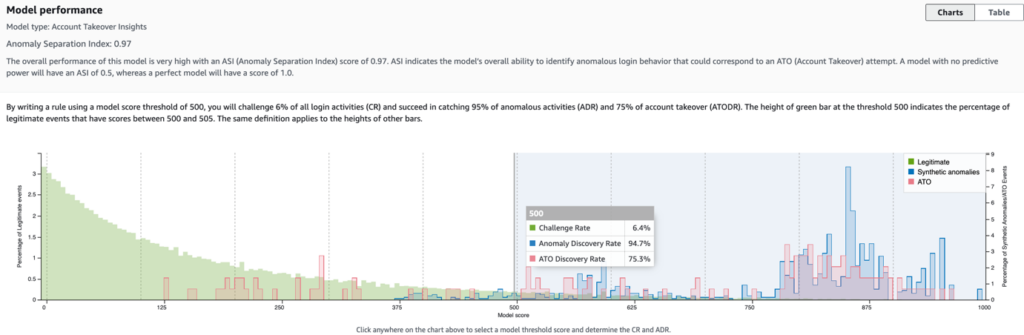

Ele fornece modelos de machine learning que automatizam a seleção e a orquestração de processos para produzir seu próprio modelo mais preciso. Nesta solução proposta, usamos o modelo de aprendizado de máquina semi-supervisionado Account Takeover Insights do Amazon Fraud Detector para detecção de fraudes de tomada de conta.

Como usar um tipo de modelo de ML Account Takeover Insights (ATI) com o Amazon Fraud Detector

O tipo de modelo Account Takeover Insights (ATI) é especificamente projetado para detectar contas que foram comprometidas por meio de credenciais roubadas, phishing, engenharia social ou outras formas de tomada de conta de conta.

O modelo ATI facilita a detecção de tomada de conta de conta incorporando modelos de ML sem a necessidade de coletar rótulos de fraude ou realizar engenharia de dados avançada.

Para começar, você pode fazer upload ou transmitir dados brutos não rotulados de logins online.

Nos bastidores, o pipeline ATI cuida de todas as etapas necessárias para validar e transformar dados, construir um modelo e implantá-lo em produção. O modelo é projetado para aprender os padrões comportamentais dos usuários e, assim, distinguir logins familiares dos anômalos.

O Amazon Fraud Detector é projetado para escalar automaticamente para lidar com até 200 previsões de fraude por segundo (ou mais mediante solicitação) e pode retornar avaliações de fraude com latência mínima. Isso pode ajudá-lo a avaliar todo o tráfego de produção de forma síncrona e com menos atrito para seus usuários.

Como funciona

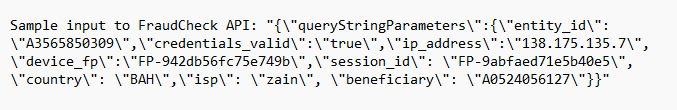

Um banco pode integrar a solução de Detecção de Fraudes da AWS em sua arquitetura de digital banking usando o endpoint da API ATO e AML FraudCheck alimentado pelo Amazon API Gateway.

Durante as fases de login do usuário ou transação, o aplicativo do banco invocará as APIs de verificação de fraude com atributos de evento (como UserID, IpAddress, DeviceFingerprint, SessionID e mais), fazendo uma verificação de fraude de ATO com detalhes adicionais da transação e uma verificação de fraude de AML.

As APIs de Verificação de Fraude ativarão os fluxos de trabalho de detecção de fraudes configurados no AWS Step Functions usando funções AWS Lambda nos atributos de evento de entrada. O fluxo de trabalho de verificação de fraude de ATO consiste no Amazon Fraud Detector usando um modelo de aprendizado de máquina Account Takeover Insights com análise do Amazon Timestream para avaliar fraudes de ATO e armazenar descobertas na tabela DynamoDB contra o eventID.

Regras de fraude amostrais para:

Cliente conectado a partir de dois ou mais países diferentes em duas horas e o ISP é novo. Dois ou mais clientes adicionaram o mesmo novo beneficiário internacional dentro de duas horas.

O fluxo de trabalho de verificação de fraude de AML é construído usando o Amazon Neptune e análises baseadas no Amazon Timestream para identificar padrões de fraude de lavagem de dinheiro e relatórios na DynamoDB.

Quando descobertas de fraudes são marcadas em uma tabela DynamoDB, usando o processamento de streams DynamoDB, uma função Lambda é acionada. Ela relata as atividades fraudulentas para os serviços da camada de resposta a fraudes usando integração com o EventBridge.

A instituição financeira pode habilitar suas funções de pós-identificação de fraude necessárias na camada de resposta a fraudes (como prevenção de fraudes) bloqueando a transação ou atividades pós-login. Notificações de fraude através de vários canais, incluindo e-mail e serviço de mensagem curta (SMS) usando Amazon Pinpoint também podem ser incluídas. O evento fraudulento com detalhes adicionais é armazenado no Amazon S3 para análises avançadas e criação de painéis usando ferramentas de inteligência de negócios preferidas, como Amazon QuickSight ou outras.

O banco pode integrar soluções de gerenciamento de casos como Jira, SalesForce, ZenDesk ou outros com EventBridge/Lambda. Sua equipe de Gerenciamento de Fraudes pode revisar os tickets de fraude na ferramenta de gerenciamento de casos e tomar as ações apropriadas. Quando uma fraude reportada é considerada legítima, usando o Amazon AppFlow (ou sua API de gerenciamento de casos nativa), os dados podem ser extraídos e armazenados no Amazon S3 para posterior atualização do modelo de ML usando o processo de re-treinamento.

Métricas de desempenho do modelo de ML amostral:

Figura 4 – O desempenho geral do Modelo de Aprendizado de Máquina com Índice de Separação de Anomalias

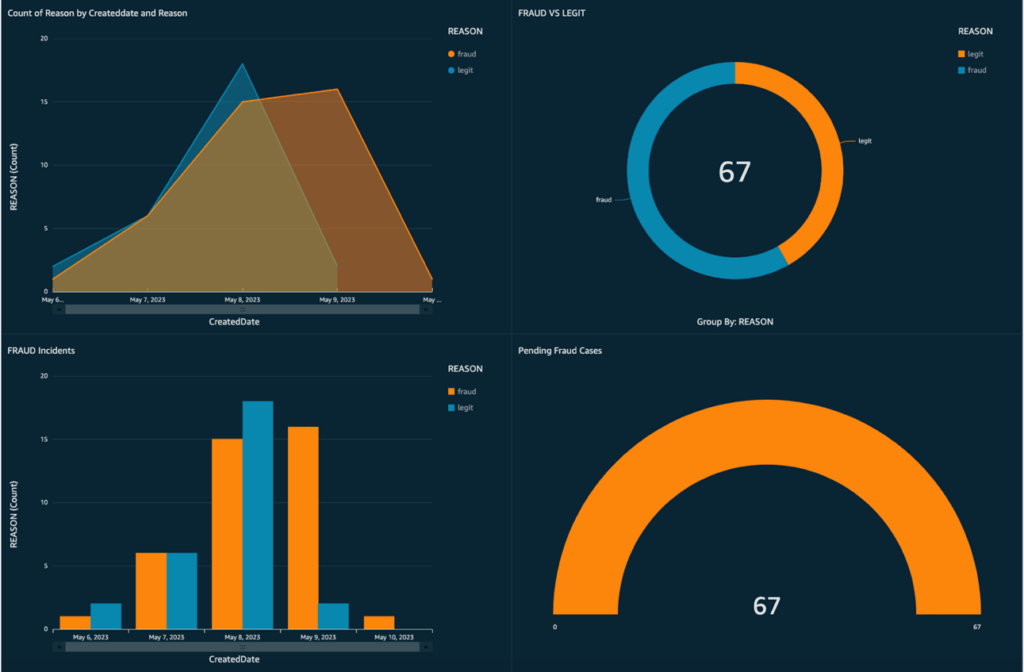

As soluções oferecem análises avançadas de fraudes quase em tempo real e painéis personalizados (usando Amazon QuickSight para gerenciamento de riscos e analistas de riscos). Assim, os membros da equipe podem entender as tendências atuais de fraudes e ajudar a investigar os atributos de eventos fraudulentos.

Usando o Amazon QuickSight, analistas de riscos e usuários de negócios podem criar painéis interativos, realizar análises ad hoc e obter rapidamente insights sobre eventos fraudulentos de seus dados a qualquer momento, em qualquer dispositivo.

O seguinte painel do Amazon QuickSight exibe a visualização agregada de eventos fraudulentos em comparação com eventos legítimos (recuperados do Amazon OpenSearch Service usado para análise de fraudes). Também mostra os casos de fraudes pendentes (recuperados da ferramenta de gerenciamento de casos) nos últimos cinco dias a partir dos dados de exemplo.

Dashboard de exemplo:

A detecção e prevenção de fraudes são fundamentais para garantir um ecossistema bancário seguro e manter a confiança do cliente.

Neste artigo, fornecemos uma solução para detectar fraudes de tomada de conta e fraudes contra lavagem de dinheiro usando serviços de aprendizado de máquina e análise da AWS. Alertas para sua equipe de gerenciamento de fraudes podem ser feitos através de vários canais, como e-mail, SMS ou abertura de chamados, e fornecer painéis e relatórios analíticos de fraudes.

O surgimento da nuvem e o crescimento das capacidades de aprendizado de máquina na última década estão revolucionando a forma como os bancos protegem seus clientes, criando um cenário financeiro mais seguro para todos os envolvidos. Este é apenas um dos muitos exemplos de como a indústria bancária pode usar os serviços da AWS para detecção de fraudes.

As possibilidades são infinitas, e encorajamos você a experimentar essa tecnologia e explorar seu potencial para aprimorar o processo criativo.

Entre em contato com a DNX Brasil, parceira premiada da AWS, para saber como podemos ajudar a trazer tecnologia e segurança para sua instituição financeira!

Este artigo foi adaptado e reproduzido a partir do Blog da AWS.