Como a inteligência artificial traz eficiência para a avaliação de risco de crédito

Abordagens inovadoras para análise de crédito estão ajudando negócios a reduzir riscos, criar oportunidades de lucro e reconfigurar suas estratégias operacionais para um modelo mais eficiente.

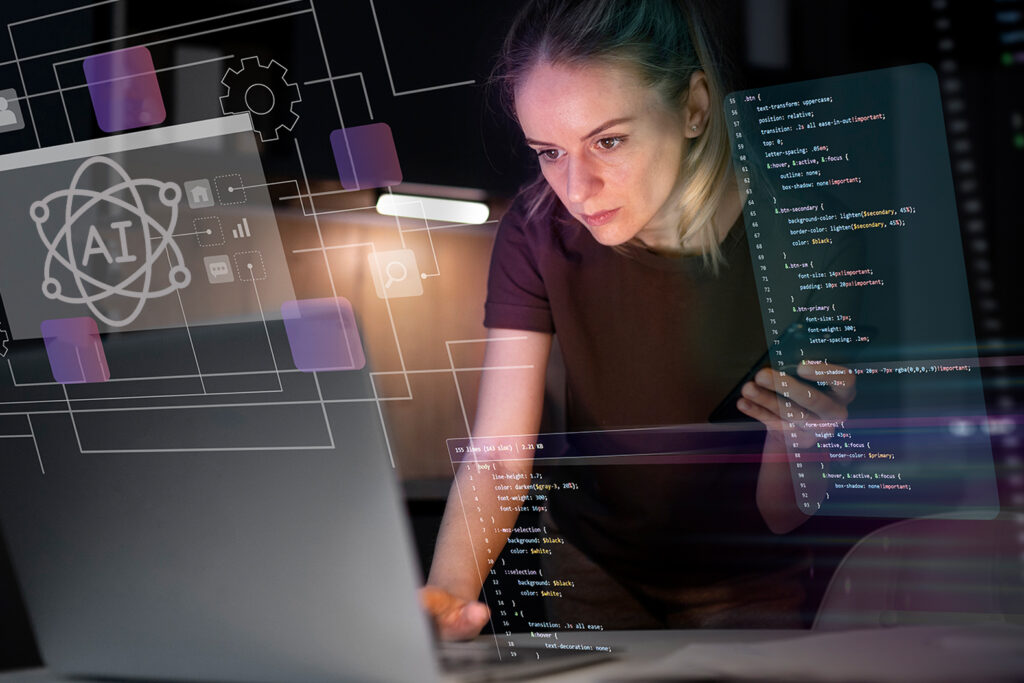

Recursos de inteligência artificial e machine learning estão, cada vez mais, sendo aplicados para avaliação de risco de crédito.

Avanços contínuos na área estão transformando a forma como as análises financeiras são feitas, incorporando novos elementos e impulsionando os resultados para além dos alcançados com as antigas metodologias tradicionais.

No texto a seguir, saiba mais sobre a relação da IA e do ML com o aumento da eficiência das avaliações de crédito.

Desafios na avaliação de risco de crédito

A análise de crédito é uma das operações centrais para o oferecimento de produtos e serviços de instituições financeiras. Seja a organização pequena, média ou grande, a estabilidade das finanças e seu crescimento sustentável estão diretamente relacionados tanto a capacidade dos clientes de cumprirem obrigações contratuais quanto ao aproveitamento de oportunidades de lucro.

Para que essa avaliação seja precisa, ágil e eficiente, empresas do mercado financeiro precisam de uma abordagem completa com fatores como:

- Coleta abrangente de informações sobre confiabilidade, potencial de pagamento, patrimônio, perfil comportamental etc.

- Alta capacidade de processamento, análise e organização de dados

- Uso de técnicas estatísticas e de matemática

- Gestão adequada de riscos

- Monitoramento contínuo de devedores

- Mínima suscetibilidade a erros

Uma análise de risco de crédito ineficiente pode resultar em dois tipos de problemas para as organizações.

Em primeiro lugar, temos a possibilidade de concessão de amplas linhas de crédito para clientes que, na verdade, já sejam ou venham a ser incapazes de manter seus pagamentos. O outro problema diz respeito a perda de lucros decorrente de oportunidades desperdiçadas: bons pagadores podem não ser identificados no processo.

O que as instituições financeiras precisam para evoluir a análise de crédito?

A partir do que apontamos acima, com toda a certeza, é essencial de repensar modelos ultrapassados. Podemos dizer que, entre os vários diferenciais que empresas do setor de finanças necessitam, esses são alguns dos principais:

- Incrementar o modelo de análise de crédito utilizado

- Fazer avaliações comportamentais com um elevado número de variáveis diversas

- Criar scores de crédito personalizados para diferentes perfis de clientes

- Implementar soluções para análises preditivas

- Adotar processos que permitam escalabilidade

Transformações tecnológicas nas análises financeiras

Tradicionalmente, os bancos e outros tipos de instituições da área de finanças trabalhavam com métodos manuais e modelos simplificados para avaliar o risco de crédito de um cliente.

Como resultado, as instituições financeiras não conseguiam aprofundar seus processos de análise e compreensão dos perfis de risco dos clientes que buscavam concessão de crédito.

Atualmente, avanços tecnológicos importantes passaram a ser centrais nessas operações financeiras, garantindo maior precisão e otimização.

Inteligência Artificial (IA)

A utilização de ferramentas com IA é uma estratégia primordial para reduzir riscos e potencializar lucros na área de linhas de crédito.

Levando em consideração o volume de informações que coletam, a capacidade da inteligência artificial de tomar decisões de forma autônoma com base em dados é um dos seus grandes diferenciais transformadores para bancos e outras organizações financeiras.

Algoritmos de Machine Learning (ML)

O aprendizado de máquina é um tipo de IA que se baseia em algoritmos complexos capazes de identificar padrões entre os mais variados conjuntos de dados.

Uma vez que o ML é incorporado à abordagem de avaliação de crédito de uma instituição financeira, é possível ter um processo muito mais completo e ágil. Analisar dados e comportamentos, tanto mais específicos quanto mais sutis, é extremamente importante para orientar a gestão de riscos de forma mais dinâmica e flexível.

O caminho através do qual fintechs conquistam cada vez mais clientes e aumentam seus lucros está intrinsecamente ligado ao machine learning:

- Reconhecer padrões

- Compilar insights de valor

- Transformá-los em movimentações estratégicas vantajosas, de acordo com o que pede o cenário, tanto internamente quanto para seus clientes

Automações

Automatizar tarefas e operações tem sido a escolha de empresas de todos os tamanhos e mercados. Como resultado, essas corporações têm observado maior produtividade, precisão e escalabilidade, além de da redução de falhas humanas e economia de custos.

Para avaliações de risco de crédito, a sinergia entre inteligência artificial, machine learning e implementação correta da automação representa um alto nível de inovação. Dessa maneira, as instituições constroem uma visão maior e mais certeira dos perfis de devedores futuros ou atuais.

Vantagens do uso da inteligência artificial e do machine learning na análise de risco de crédito

Anteriormente, falamos sobre a importância da precisão, da rapidez e da eficiência nas análises de riscos financeiros.

Do mesmo modo que essas características têm impacto para as instituições, elas também são relevantes para os clientes.

A seguir, vamos abordar os principais benefícios que a IA e o ML trazem para a evolução da avaliação de risco de crédito.

Análise de dados aprofundada

Soluções baseadas em inteligência artificial e machine learning analisam um volume massivo de informações sobre os clientes.

Entre elas, estão inclusas variáveis mais tradicionais, como histórico de crédito, renda e patrimônio. No entanto, também fazem parte dessa análise dados demográficos, geográficos, comportamentais, histórico de relacionamento com a marca e até interações nas redes sociais.

Previsões de comportamento e riscos dos tomadores de crédito

A maior capacidade de analisar qualitativamente e quantitativamente os mais diversos tipos de informações, decorrente da utilização de IA e aprendizado de máquina, tem como resultado a habilidade de fazer previsões em relação ao público.

Além de obter uma visão do passado financeiro dos tomadores de crédito, as empresas de finanças também conseguem identificar tendências ocultas e calcular a probabilidade de um cliente se tornar inadimplente.

As análises preditivas fornecem avaliações mais seguras e assertivas, permitindo que instituições financeiras sejam proativas na redução do risco de inadimplência.

Personalização e segmentação de perfis de clientes

Os algoritmos do aprendizado de máquina se adequam continuamente de acordo com padrões analisados. A partir daí, eles se tornam cada vez mais precisos na identificação de características e variáveis individuais.

Aplicando, ao mesmo tempo, recursos de automação para criar perfis de risco e perfis de confiança, as empresas conseguem tornar ainda mais ágil e contextualizada sua avaliação de crédito.

Além de facilitar a definição de faixas de riscos e limites pré-aprovados para operações como solicitação de cartão de crédito ou empréstimo pessoal, essa abordagem ajuda as instituições financeiras a customizar estratégias de cobrança e recuperação de crédito.

Nesse sentido, todos esses processos podem acontecer de forma automatizada, reduzindo riscos de falha humana e otimizando o tempo e custos operacionais.

Atualização de informações em tempo real

Em contraste com os modelos mais ultrapassados, que se baseiam em dados históricos e estáticos, a abordagem facilitada pela inteligência artificial e pelo machine learning leva em consideração as informações mais recentes disponíveis.

Em um mundo digital dinâmico e em constante movimento, a tomada de decisões sobre concessões de crédito precisa ser baseada em dados obtidos em tempo real. Isto é particularmente importante para transações que envolvem altos valores e/ou pessoas jurídicas.

Ao contrário dos modelos tradicionais, que frequentemente dependiam de informações estáticas e históricas, os modelos de Machine Learning podem ser atualizados em tempo real, o que significa que os bancos podem tomar decisões de crédito com base nas informações mais recentes disponíveis sobre o mutuário, o que é particularmente importante em um mundo em constante mudança.

Escalabilidade

A possibilidade de dimensionar operações sem perda de eficiência e sem gastos desnecessários é essencial para a otimização de investimentos e para facilitar o atendimento a demandas diversas.

Instituições financeiras que fazem a opção por soluções com a tecnologia da inteligência artificial conseguem manter um alto padrão de análise, baixos riscos de crédito e, ao mesmo tempo decisões ágeis e confiáveis independentemente do número de solicitações.

O dimensionamento de recursos é feito de maneira automatizada de acordo com a necessidade de processamento da organização.

Proatividade para a oferta de linhas de crédito

Em vários dos itens acima, falamos sobre a identificação de padrões e análises comportamentais. Da mesma forma que ajudam a evitar prejuízos com inadimplência, esses avanços tecnológicos também permitem que as instituições financeiras sejam proativas na oferta de produtos e serviços.

No momento em que há a segmentação de perfis e a compreensão de diferentes comportamentos financeiros, as empresas podem se adiantar e antecipar as necessidades dos seus clientes.

Dessa forma, elas conseguem ofertar a clientes específicos, em momentos mais propícios, serviços de crédito que mais se adequem ao seu perfil.

Na medida que o Open Banking e o Open Finance passam a ser mais adotados pelos brasileiros, a tendência é que seja ainda mais fácil criar oportunidades com essas análises de dados.

Dinamismo e inovação são essenciais para impulsionar negócios

Inegavelmente, podemos dizer que há uma revolução na análise de crédito impulsionada pela inteligência artificial e pelo machine learning.

A adoção dessas novas tecnologias tem sido responsável por um grande aumento na eficiência da avaliação de risco de crédito. Contudo, sua implementação deve ser feita de forma correta, evitando falhas de uso, prejuízos ou vulnerabilidades de sistemas.

Acima de tudo, os responsáveis nas empresas precisam ter em mente que a indústria financeira está em um momento de muito dinamismo e transformação tecnológica.

Destacar-se no mercado e se manter a frente dos concorrentes depende da mudança de abordagem para o cenário do futuro.

A DNX Brasil ajuda instituições do mercado financeiro a deixar o passado para trás!

Clique aqui e entre em contato com nossos especialistas.